海外旅行傷害保険の利用付帯について、VJ保険デスクに問い合わせてみました

春休みからゴールデンウィーク、夏休みと旅行シーズンが続きますが、クレジットカードの中には、海外旅行傷害保険が付帯しているものもあるということはご存知でしょうか?

もしご存知であったとしても、その仕組みは複雑なため、理解している人も少ないのだろうと思います。

先日、羽田空港の国際線ターミナル行ってきました

自動付帯と利用付帯の違い

クレジットカードに付帯されている海外旅行傷害保険には「自動付帯」と「利用付帯」と2種類が存在します。

自動付帯

自動付帯とは、クレジットカードを持つと自動的に付帯される海外旅行傷害保険になります。

自動付帯の海外旅行傷害保険は、主に年会費の発生するクレジットカードに多いのが特徴です。

利用付帯

一方で利用付帯は、旅行に関わる経費(一部)をクレジットカード決済をすることによって、付帯される海外旅行傷害保険になります。

使わない限りは、その保険が適用されないことになりますので、注意しましょう。

年会費無料のクレジットカードに付帯されている海外旅行傷害保険のほとんどが、この利用付帯の対象になっております。

しかし、一体どこからが利用付帯の対象になるのでしょうか?

そこで、先日、利用付帯の適用範囲について、付帯保険の引受先である三井住友海上のVJデスクに問い合わせをし、その詳細を聞いてみました。

|

VJ保険デスク 付帯保険の引受先である三井住友海上の専用窓口。三井住友カード株式会社が発行しているクレジットカードが中心。付帯保険の質問に関する連絡、問い合わせを対応している。 国内から:0120-658-811 海外から:81-18-888-9225 受付時間:9:15~17:00 年中無休(日本時間) |

|---|

利用付帯の範囲(VJ保険デスクの場合)

問い合わせてみたところ、下記の2点に関するクレジットカード利用で、海外旅行傷害保険の付帯条件が適用されるようです。

- 旅行費用など直接海外旅行で発生した経費

- 出発日当日の公共交通機関で発生した経費

どちらの場合も、申請時に領収書が必要になりますので、必ず保管しておきましょう。

公共交通機関とは?

Wikipediaによると、公共交通機関は下記のものが該当するようです。

- 鉄道事業法に基づく鉄道事業者

- 軌道法に基づく軌道経営者

- 道路運送法に基づく一般旅客自動車営業者(路線バス・タクシー)

- 自動車ターミナル法により、バス事業を営む者

- 海上運送法による航路運行事業者

- 航空法による旅客輸送を行う者

VJ保険デスクの回答でも、電車やバス、タクシーによる利用が付帯条件になるとのことでした。

SuicaやPASMOなどのICカード利用は付帯条件を満たすのか?

この質問に対して、VJデスクからの回答は正直曖昧なものでしたが、結論から申し上げると「出発日当日のチャージ利用については利用付帯の条件を満たす」とのこと。

このことから、ICカードのチャージ金額利用が当日であっても、チャージそのものが過去に行われたものであれば利用付帯の条件を満たさない、ということになりますので気を付けましょう。

お持ちのクレジットカードの引き受け先を確認を

今回はVJ保険デスクの場合でしたが、利用付帯の適用範囲は付帯保険の引受先保険会社によって異なります。

そのため、これから海外旅行などを計画している人は、今一度、ご自身のクレジットカードの付帯保険の引受先保険会社に問い合わせをして、確認しておきましょう。

おまけ

海外旅行傷害保険には、適用期間が存在します。長期滞在の可能性がある場合には、別途、保険会社の商品に加入したほうが安全ですので、お気をつけください。

参考までに、VJ保険デスクの場合なら、出発日から3ヶ月後の正午までが、付帯保険の適用期間となります。

これも引受先の各保険会社によって異なる場合がありますので、適用期間の確認も忘れないようにしてください。

成果報酬の金額や料率だけでアフィリエイトメニューを選んではいけない

アフィリエイト初心者にありがちな話なんですが、早く売上を作ろうと気持ちだけが先走ってしまうと、ついつい成果報酬の金額や料率の高いものをピックアップしがちです。

正直な話、それだけではいつまでたっても売上に繋がりません。

そこで、今回はアフィリエイトプログラムを選ぶ際に気をつけなければいけないポイントを教えたいと思います。

売上の公式を定義する

まず、アフィリエイトによって発生する売上は、どのような要素によって構成されているのか分解しましょう。

そうすると、分解した要素を掛け合わせたものが売上だということに気づくと思います。

物販アフィリエイトの場合で例えると、下記のような式になります。

売上 = ユニークユーザー数 × 転換率 × 承認率 × 購入単価 × 報酬料率

承認率や報酬料率は定数(動かしようのない数字)である一方で、ユニークユーザー数、転換率、購入単価は変数(工夫によって動かせる数字)であるため、非常に重要な指標になります。

つまり、どんなに報酬金額や報酬料率が高いアフィリエイトプログラムだろうと、それら3つの指標に目を向けなければ数字がついてこないということです。

それでは、その3つの指標をどのように確認すればいいのでしょうか?

ユニークユーザー数はGooleキーワードプランナーで見極める

Googleキーワードプランナーを利用すれば、商材に関連するキーワードの検索ボリュームと、キーワードの競合性(Adwords)を確認することができます。

複数の商材を相対的に比較し、どのアフィリエイトプログラムならばユニークユーザーが多く集まりそうか見極めます。

転換率はGoogleトレンドでユーザーニーズを捉える

次にGoogleトレンドで、商材のトレンドを確認します。

全部が全部、そうだとは言い切れませんが、基本的にはトレンドが高い時期=購入に繋がりやすい時期という認識で問題ありません。

注意点としては、必ず2年以上のトレンドを確認することです。

例えば、下記は「防災」というキーワードのトレンドですが、2011年は3月が最も高いトレンドになっておりますが、他の年を見ると毎年8〜9月が最もトレンドの高い月だということが分かると思います。

これは東日本の震災というイレギュラーが発生したために起きているトレンドです。それを見逃すと、仕込み時期やアフィリエイトプログラムを見誤ることがありますので、気をつけましょう。

購入単価は店舗を調べて予測する

物販系のアフィリエイトプログラムだと、購入金額の○%などが多くあります。

楽天アフィリエイトは最たる例だと思いますが、その購入金額を予測する方法があります。

- 商品ラインナップを見て、ざっくり販売価格のボリュームゾーンを確認する。

- 送料無料ラインを確認する。

- 1と2の間の開きがどれくらいあるか確認する。

1と2の間に開きがあれば、単品買い、もしくは購入転換に繋がらない可能性があります。

一方で、1と2の間に開きがなければ、送料無料ラインとなる金額前後がそのお店の平均客単価となります。

そのような店舗のアフィリエイトプログラムであれば、単価の低い商品で客寄せしても、一定の客単価水準を保つことができますので、アフィリエイトの売上を立てやすくなります。

※全品送料無料や紹介した商品価格が既に送料無料ラインを超えている場合は、ほとんどの場合が単品買いになりますので、上記に当てはまりません。

店舗経営している気持ちでアフィリエイトに取り組もう

アフィリエイトはいわゆるEC店舗運営の集客外注ですから、実際に自分自身がEC店舗を経営しているつもりでアフィリエイトに取り組む意識をしましょう。

EC店舗の経営視点を持つことで、売れる商材、仕掛ける時期、ユーザーのニーズが肌感覚でわかってくるようになると思います。

そうなれば、自身の事業の幅が広がる機会も出てくると思いますよ。

アフィリエイトの大別やASPの違いなど、もっとアフィリエイト初心者向けの内容もあったほうがいいと思いましたので、次回以降、徐々にまとめていきたいと思います。

訪日中国人観光客を囲うには?銀聯カードの影響力はどれほどあるのか実際に聞いてみました

年々増加する訪日観光客ですが、その中でも中国人観光客の与える経済的インパクトはものすごいですよね。

下記のニュースでは2015年のデータを総括しておりますが、中国人観光客が日本に落としたお金は、訪日外国人全体の半分弱を占める1兆4174億円でした。

続きを読むクレジットカードMeisterとは?自己紹介も含めて

「なんとなくの理由でクレジットカードに申し込んだ経験はありませんか?」

「もしくは、今使っているクレジットカードは自分に合ったものでしょうか?」

クレジットカードマイスターは、世の中の金融リテラシー向上に向けて、最も身近な金融商品であるクレジットカードに関する情報や知識を伝えるサイトを目指して始めました。クレジットカードの選び方から使い方まで、自分自身で判断できる能力が身につくと生活を豊かにすることが可能です。

続きを読む年会費無料!誰でも持てるAmericanExpress(アメックス)カードの作り方

ステータスカードの二大巨頭ともいえるAmericanExpress(以下、アメックスカード)ですが、その作り方をご存知でしょうか?

アメックスカードの中でも一般的なグリーンカードは、緑と白を基調にセンチュリオン(ローマ軍団の「centuriō(百人隊長(ケントゥリオ)に由来)がデザインされており、とてもかっこいい券面デザインになっています。

これがアメックスのグリーンカード

これから作るグリーンカードのスペックは?

世界的に有名な投資家であるウォーレン・バフェットが筆頭株主(厳密にはバークシャー・ハサウェイがアメックスの筆頭株主)であることでも有名ですよね。

このアメックスカードは一般的な年会費無料のクレジットカードと違い、審査基準のハードルは高めです。

グリーンカードは、そのアメックスのプロパーカードになります。

|

|

|---|---|

| 年会費 | 12,000円(税別) |

| ポイントプログラム | カードご利用代金100円=1ポイント |

| 補償 | オンライン・プロテクション ショッピング・プロテクション リターン・プロテクション カード紛失・盗難の場合の緊急再発行 |

| トラベルサービス | 空港ラウンジを無料で利用 手荷物無料宅配サービス エクスペディアの優待料金 最高5,000万円の旅行傷害保険(利用付帯) |

サブカードとしておすすめのグリーンカード

アメックスカードの特徴として、海外旅行におけるサービスやサポート体制の充実さを挙げられます。

旅行時に1枚あって損はないクレジットカードだと言えるでしょう。

しかし、アメックスブランドはVISAやmastercardと比べると、利用できる国や地域、加盟店の数が圧倒的に少ないというデメリットがあります。

メインカードとして使いやすいのはVISAやmastercardブランドだと思いますので、アメックスカードは旅行傷害保険やトラベルサービス向けに保有しておくのが良いかもしれません。

そんなアメックスカードですが、今回は審査基準関係なく、誰でも簡単にアメックスのグリーンカードを作れる、とっておきの方法を紹介しておきたいと思います。

アメックスのグリーンカードを作ってみた

早速ですが、グリーンカードの作り方を説明していきたいと思います。

少し手間はかかりますが、ゆっくり、丁寧に、進めてください。

チョコレートを溶かします

最初にチョコレートを溶かしておきます。

電子レンジでもいいですが、焦がしたり、冷めて固まってしまったりするので、湯煎で置いておくのがいいでしょう。

下書きをします

まずは、下絵を描きます。

1つ1つの線がはっきりするように、丁寧に描きましょう。

焦ってはいけません。

絵が苦手な人は、現物をそのまま用意しても構いませんが、クレジットカードは表面に凹凸(番号部分)があるため、紙に書くのをオススメします。

クッキングシートにトレースをします

下絵を描き終わったら、下絵の上にクッキングシートを乗せてトレースしていきます。

この際に、クッキングシートでチョコペンも忘れずに作っておきます。

チョコペンでなぞります

溶かしておいたチョコレートを、先ほどクッキングシートで作ったチョコペンに流し込み、トレースしたクッキングシートの線に沿ってなぞっていきます。

この時に、あまり時間をかけすぎるとチョコペン内のチョコが固まってしまいます。丁寧かつスピードを意識してなぞりましょう。

ホワイトチョコを着色します

なぞり終わったらチョコを冷ましている間に、ホワイトチョコレートを溶かし、着色(食紅)していきます。

注意点としては、一気に着色するのではなく、馴染み具合を確認しながら少しずつ着色していくようにしましょう。

そして、次が最後の工程になります。

チョコを流し込んで固めます

先ほど着色したホワイトチョコレートを、チョコペンでふちどりしたチョコレートに流し込んでいきます。

流し込んだら、あとは冷蔵庫に入れて、完全に冷めて固まるのを待ちましょう。

アメックスのグリーンカードが発行され……ました?

細部が薄くなってしまったので、さらに上からチョコを付け足していきます。

これで、アメックスのグリーンカードを作ることができた……と思います。

なお、このアメックスカードでは決済が出来ませんので気をつけてください。

財布に入れている間に溶けてしまうでしょう。

溶けないグリーンカードが欲しい人は、こちらから申し込みをしてください。

最後に

今回紹介したアメックスのグリーンカードは、先日のバレンタインデーに女子大生からもらったチョコレートのレシピ工程を転載したものです。

たまたまレシピを写真に残している人だったので、許可を頂いて紹介することができました。

なお、下記のレシピを参考にしたとのことで、もしアメックスのグリーンカードを作る機会があれば参考にしてください。

すごく嬉しい!バレンタインデーにもらえたチョコはアメックスだった。

すごく暖かいバレンタインデーになりましたが、気温以上に暖かい1日になりました。

というのもクレジットカードマイスターを始めて2ヵ月、応援していますというので先日会った女子大生からこんなこんなチョコレートをいただいたのです。

アメックスのグリーンカードチョコ

なんとAmericanExpress(アメリカン・エクスプレス)のチョコレートでした。

かなり嬉しかったですね。。。(´;ω;`)ブワッ

皆さんも素敵なハッピーバレンタインデーになりますように

今年のバレンタインデーは春一番で暖かい日になりましたね。私も素敵なチョコレートをいただきました(ほっこり) #HappyValentinesDay #HappyValentine #ハッピーバレンタイン #AMEX pic.twitter.com/GRXuM0Zmni

— クレジットカードMeister (@retadorcard) 2016年2月14日

女子大生と話した内容はブログにしておりますので、お時間あるときにでも!

海外留学前に知っておけばよかった!現役女子大生が教えてくれたクレジットカードの失敗

大学生にクレジットカードのことについて聞いてみると、いつも同じ答えが返ってきます。

「クレジットカードって怖くないですか?( ˘•ω•˘ )」

どうしてそんなにクレジットカードのことを怖いと思うんだろうと疑問だったので、考えるよりも直接聞いたほうが早いということで、知人を通して女子大学生を紹介してもらい、話を聞く機会をいただきました。(๑•̀ㅂ•́)و✧

こちらが都内某所で紹介してもらった、R大学4年の現役女子大生のNさんです。

なんでも留学のために用意したはいいけど、クレジッドカードで大失敗した経験があるとのことで、話を聞いてきました。

これからクレジットカードを作ろうと思っている学生なら参考になる部分もあると思いますので、時間つぶし程度にでも読んでいただければ嬉しいです。(彼女のためにも)

R大学4年、現役女子大生のNさん

京都生まれ京都育ち、京都のR大学4年生のNさん。1年間の韓国留学を経て、先日帰国した。現在は東京でインターンをしながら、4月から始まる就職活動の準備をしている。ちなみに、すごく良い子だった

早速、現役女子大生のNさんに聞いてみました

初めまして。今日は時間を頂きましてありがとうございます。クレジットカードマイスターです。年齢は3x歳なので、一回りくらい違いますが、今日はよろしくお願いいたします。

とんでもないです!(灬╹ω╹灬)

わたしは今就活前なので、その辺のキャリアの話や仕事の話も色々聞かせていただければ嬉しいです。

ギブアンドていくということで。

京都生まれ京都育ち、大学も京都と聞いたんですが、どうして今は東京にいるんですか?

今は東京のベンチャー企業でインターンをしながら説明会に参加したりしています。むこう(京都)だと、やっぱり東京よりも情報量で劣るので、夏休みのこの機会を通じて就活に1個でもプラスになるものを持ち帰りたいなーと思っています。

もちろん、東京生活もエンジョイしてますけど(笑)

そうなんですね。

私がどこまで就職活動の参考になる話ができるか分かりませんが、それは後ほど話しましょう。

あらかじめ聞いていると思いますが、今日はNさんのクレジットカード事情について聞きたいので、早速いろいろと聞かせてもらえればと!

きっかけは韓国留学

最初はベタですけど、クレジットカードを持とうと思ったきっかけを教えてくれますか?

大学生の皆さんはクレジットカードが怖いとおっしゃる方も多いですし、大学生でクレジットカードを持つって比較的珍しいほうではないんですかね。

実際に今でもクレジットカードは怖いと思っています(笑)

でもクレジットカードを持っている人は大学でも結構多いですよ。

そうなんですね。

周りの人で結構持っていることは意外でしたけど、クレジットカードを持っていながら今でも怖いのはどうしてなんですか?

わたしが初めてクレジットカードを持ったのは大学3年の時で、韓国留学を控えていたこともあり、とりあえず海外留学にはクレジットカードって必要だよね?っということで申し込んだんです。

なんとなく必要だと感じた、情報収集してたら必要だと書かれていたからって感じですか?

結構受け身にクレジットカードを申し込んだようですね。

ちなみに、クレジットカードはどこで作ったんですか?

あまり事前情報もありませんでしたし、ましてやクレジットカードの知識なんで皆無だったのでインターネットで「学生 クレジットカード」と調べて一番情報量が多かったページを頼りにしました。

そこで三井住友銀行デビュープラスが良いとのことで、三井住友銀行の口座を持っていたし、三井住友銀行に話を聞きに行ったんです。(三井住友銀行デビュープラス→三井住友デビュープラスカードが正式名称)

さっきのページだとそのままインターネットから申し込むことも可能だったと思うんだけど、三井住友銀行の支店窓口まで行って申し込もうとしたのはどうしてなんですか?

やはり1人で申し込むのが不安だったというのもあるんですか?

はい、このまま分からないものにそのまま申し込んでしまって何かあったらどうしようというのもあったので、店頭で説明を受けながら申し込もうと思ったんです。

受付窓口のお姉さんに言われるがままに申し込んだら……

窓口のお姉さんに「海外留学するので、海外で使えるクレジットカードを契約したいです。」と伝えたら、三井住友デビュープラスカードはおすすめできないと言われました。

そうして、言われるがままに申し込んだクレジットカードがSMBC CARD クラシックカードというキャッシュカード一体型のクレジットカードでした。

Nさんが申し込んだSMBC CARD クラシックカード

なるほど。

これは海外旅行に使うとしても、学生のNさんが持つとしても、あまり良いクレジットカードとは言えないかもしれません。

確かに三井住友デビュープラスカードは海外旅行傷害保険がないので、その分は良いかもしれませんが……。

そして、そこで言われるがままに契約したのが、「マイ・ペイすリボ」というものだったんです。

年会費も無料になるし、ほとんどの人が設定しているからということで、わたしも何一つ疑問を持たないでそのまま申込んだのですが、それが間違いだったと今では後悔しています。

|

マイ・ペイすリボとは 三井住友カード株式会社が提供しているリボルビング払いのサービス名称。毎月の支払い金額を一定にする一方で、利用残高に高額な金利手数料(実質年率)をかけている。仕組みをわからずに利用すれば、リボ地獄に陥ることも……。 |

|---|

結局、留学中は役立たず

初めてのクレジットカードだったのにリボ払いの設定にしちゃったんですね……。

それは店頭の人がすごく不親切というか悪意があるというか……

学生だと限度額も少ないし、正直困ったことも多かったのではないですか?

はい……。本当に全く役に立たなくて困りました……。

現地では現金引き出しもできず、上限も10万円と低かったので月1万ちょっとしか使えず、その間ずっとリボ払い手数料もかさんで……(´;ω;`)ブワッ

現金の引き出しができなかったというのは、おそらく「PLUS」マークの付いたATMを見つけられなかったとかそういうことかもしれないですね。

ほら。パソコンで検索してみると韓国には三井住友銀行のソウル支店もあるみたいだから、ATMさえ見つけらればちゃんと現金の引き出しもできたはずです。

そうだったんですか。全くわからなくて……。

結局、現地の銀行で口座を開設して、両親とその口座を通して生活をやりくりしていました。

毎月1万円しか使えなかったのもマイ・ペイすリボの設定で毎月の支払額を1万円に設定していたから、残高いっぱいになったときに毎月使える与信枠が支払った分しか空かなかったのが原因だと思います。

留学直後に10万円近く利用ませんでした?

そういえば韓国に渡ってすぐに教科書やなにやらで結構クレジットカードを利用しました!

そういう仕組みだったんですね……。今もまだよくわかっていませんけど(´ . .̫ . `)

三井住友だったら電話やインターネットから支払い方法の変更ができたと思うので、そういう案内とかも入会時説明されなかったんですか?

最初は変更しようと思ったんですよ。

でも、Vpassのパスワードを忘れてしまっていて出来なかったんですよね。

国際電話も高いからしないと決めていましたし……。

でも、国際電話料金よりも結局高くついちゃいましたよね(笑)

1年間リボ払いしたということは、毎月10万円の残高、実質年率が15%だとして、毎月1,274円、1年間で15,288円の手数料を支払ったということになりますよ。

それでいて残高は10万円残ったまんまと考えれば……すごくもったいないですよね。

本当にそうですよね……(泣)。

この前、韓国から帰国したんですけど、その時に先輩にリボ払いの設定を解除してもらって残額も一括で支払いました。

今は後悔はあるけどちょっとスッキリしています。

失敗を活かして

留学中、周りの友人でもクレジットカードを使う人は多かったですか?

みんな持っていましたね。

私が無知だっただけで、他の留学生は結構使いこなしている人も多かったですよ。

たまに、私と同じような境遇の人もいましたが……。

申し込もうと思う人たちが勉強するのはもちろんだけど、申し込みを案内する人たちの姿勢や在り方も変えていかないと、失敗した人から見れば騙されたと思ってしまいますよね。

無知をそのままにしておく私にも責任はあると思っているので、同じ失敗を繰り返さないようにしたいと思っています。

そういえば、今度ハワイ旅行に行くので、エポスカードとパルコカードに申し込んだんですよ。

おおお(笑)

どうして2枚も申し込んだんですか?

エポスカードは丸井をよく使うというのもありますが、年会費無料で海外旅行傷害保険があるのであったほうがいいなと思ったのと、パルコカードはJCBブランドを持つために申し込みました。

ハワイにはワイキキ・トロリーというバスがあって、JCBを見せるだけで無料で乗車できるんですよ!

よく勉強しましたね!(笑)

そこで2枚持ちするという中上級者テクニック!

ちなみに、わたしは20枚くらいのクレジットカードを持っていますが、普段は2-3枚のクレジットカードを使い分けていますよ。

クレジットカードマイスターとしては、そうやって積極的に情報を得て実践しようとしている姿を見ると嬉しくなります。

今日は本当にありがとうございました。

(この後、1時間以上にわたって就職についてあれやこれや談義しました。)

まとめ

Nさんのように、よくわからずにクレジットカードを選び、申し込んでしまう人は多いと思います。

その結果、使えなかったり、無駄に手数料を払ったりと、本来クレジットカードに求めていたものと全く違う状況に陥ることで、「クレジットカードは怖い」という印象が広がってしまうのかもしれません。

おすすめされているクレジットカードが最適かと言われればそうではありませんし、Nさんのようにならないためにも最低限下記の点は押さえておくべきなのかな?とも思います。

- クレジットカードを使う地域でよく利用されている国際ブランドは何か調べる。

- 支払い方法は一括もしくは2回払いに。(リボ払いの設定は解除)

- 限度額を把握しておく。

- インターネット会員のログイン情報は厳重に管理しておく。

どのクレジットカードであれ正しく使っていれば、段々と自分に合ったクレジットカードがわかってくると思います。

これからクレジットカードを申し込もうと思っている人は、ぜひNさんと同じ失敗を繰り返さないようにしてくださいね。

結局どれにすればいいの?国際ブランドの選び方について

全3回に分けて国際ブランドについて書いてきましたが、最後は国際ブランドの選び方についてまとめてみたいと思います。

誰しもが複数枚持てるわけではないので、できるだけ最初の1枚が最適なクレジットカードになることに越したことはありません。国際ブランド選びについても誤った認識で選ばないようにしたいところです。

前回、前々回の記事を読みたい方はこちら。

国際ブランドの選び方について

クレジットカードを申し込むときに、最初に選択するのが国際ブランドです。国際ブランドが限られているものであれば、もっと始めのクレジットカード選びから国際ブランドについて考えておく必要があるかもしれません。

クレジットカード選びで気にするのは、年会費、サービス内容を始めとし、どれほどお得で便利であるかという点だと思います。

国際ブランドである程度の傾向はありますので、まとめてみたいと思います。なお、今回は銀聯を除いた五大ブランドを対象にして説明しておりますので、予めご了承下さい。

年会費無料ならVISAかmastercardかJCBの3択

年会費は絶対に無料にしたいという場合は、VISAかmastercardかJCBの3択になります。なぜなら、American ExpressやDiners Clubは必ず年会費が発生するステータスカードのみに付帯されているからです。(セゾンパールやセゾンブルーは条件付き無料で利用可能)

サービスの特徴や充実度はクレジットカード会社によってマチマチ

正直なところ、クレジットカードのサービス内容は国際ブランドによって決まりません。日本の場合だとアクワイアラ業務も兼任するクレジットカード発行会社によってその加盟店やサービス設計、ポイントプログラムがマチマチだからです。ただし、VISA以外の国際ブランドは独自にサービスを提供していたりもします。

例えば、mastercardのプライスレスジャパン。樹木希林さんのCMでも見たことがある方も多いと思います。

JCBはプロパーカードの発行を行っている国際ブランドですので、提供サービスも豊富です。例えば、たびらばもその1つです。

他にもプロパーカードを発行している国際ブランドでは、American Expressの「アメリカン・エキスプレス・コネクト」や「アメリカン・エキスプレス・セレクト」、Diners Clubの「エグゼクティブ ダイニング」や「名門ゴルフ場の優待予約」などがあります。

サービス内容は基本的にクレジットカード会社ごとに比較・検討し、プラスアルファで国際ブランドのサービス内容にも目を通しておけば、よりお得な体験を得られるでしょう。

まずVISA1枚は持つべき!利用可能店舗・エリアについて

先述しておりますが、国際ブランドによってその加盟店数、カバーエリアは異なります。そのため、普段利用するシーンや場所によって、国際ブランドの選択の幅も変わります。

下記のように、国際ブランド選びも目的に沿って選ぶことが重要です。

- とりあえずどこでも使えるクレジットカードを持ちたい:VISA、mastercard

- 日本国内で日常のショッピングで使うぐらい:よく利用するお店で使える国際ブランド

- 海外によく渡航する:AmericanExpress、Diners ClubとVISAかmastercard

信用力 ≒ ステータス性

日本では全く定着しておりませんが、クレジットカードは個人の信用力の高さの証でもあります。そのため海外ではいくら現金を持っていても、クレジットカード提示を必須にしている公共機関やホテルが多数存在します。(クレジットカード提示が出来なければ、受け入れ拒否か現金デポジットの場合も)

その点では年会費の高いAmericanExpress、Diners Clubブランドは信用力の高さの象徴になりますので、高級ホテル等を利用される方にとっては必須アイテムなのかもしれません。

国際ブランドについてのまとめ

全3回に分けて国際ブランドに書いてきましたが、いかがでしたでしょうか?かなりざっくり書きましたので、ほんのちょっとでも理解が進んでいれば幸いです。

最後に超絶ざっくりまとめてみたいと思います。

- クレジットカードと国際ブランドをごちゃまぜに考えない

- 国際ブランドはそれぞれ特徴がある

- とりあえずVISAを選んでおけば間違いない

初めてクレジットカードを持とうかどうか考えている友人や親族がいたら、どうぞ上の3点だけでも教えてもらえればと思います。

六大国際ブランドとは?違いは決済プラットフォームとしての大きさです。

前回は国際ブランドとクレジットカード会社の違いについて説明しました。

国際ブランドは決済プラットフォーム(多国間の決済を実現)であることを理解いただけたかと思います。つまり、クレジットカードに付帯する決済プラットフォームの種類によって、使える場所やサービスが異なるということです。

その国際ブランドで世界中で使われているものは大きく分けて6つあり、六大国際ブランドと呼ばれています。

本記事ではその国際ラブランドの種類と違いについて、学んでみましょう。

六大国際ブランドとは

つい最近までは五大国際ブランド(VISA・mastercard・JCB・American Express・Diners Club)と言われていましたが、昨今は中国の銀聯(UnionPay)の台頭もあり、六大国際ブランドと呼ばれるようになりました。

六大国際ブランドをあらためて羅列すると、※()内は本社所在地

- VISA(アメリカ)

- mastercard(アメリカ)

- JCB(日本)

- American Express(アメリカ)

- Diners Club(アメリカ)

- 銀聯(中国)

六大国際ブランドといっても、アメリカ(アメリカだけで4つの国際ブランド)、中国、日本の3カ国(しかも北半球の先進国)で占められており、ほぼアメリカの覇権といっても過言ではありません。

※余談ですが、このようなビジネスモデル、シェアを見るたびにユダヤを思い浮かべます。

それぞれの国際ブランドの特徴について簡潔にまとめてみたいと思います。

世界シェアNo.1のVISA

VISAは世界No.1のシェア(60%)を誇る国際ブランドです。

世界200か国以上の国と地域で利用できますので、VISAブランドは最低でも1枚は持っておくべき存在です。

日本国内ではVISAのプロパーカードは発行されておらず、三井住友カード社、三菱UFJニコス社、エポスカード社などが中心に、これまで日本のVISAブランドクレジットカードを発行してきました。

ヨーロッパで強いmastercard

続いて30%弱のシェアを占めるのが、世界2位の国際ブランドmastercardです。最近ロゴを変更(全て小文字表記)になりました。

こちらもVISAと同じくアメリカの企業ですが、VISAと異なるのは古くからヨーロッパで強化を図ってきたブランドということで、よくヨーロッパの国と地域で使いやすいと言われております。

日本では、アコム社のACマスターカードやオリコ社のクレジットカードでよく見かける国際ブランドだと思います。

近年台頭してきた銀聯(UnionPay)

昨今で一気に3番目の位置まで上り詰めてきたのが、中国の銀聯(UnionPay)ブランドです。デビットカードも含めた利用額では世界1位とも言われておりますので、世界で最も人口の多い中国のパワフルさを感じますよね。

日本では三井住友カード社が銀聯ブランドのクレジットカードを発行するなど、国内のクレジットカード会社でも少しずつ見かけるようになってきました。

最近には訪日中国人も増えたこともあって、銀聯ブランドが使えるお店も増えてきましたよね。先日、私もあるお店に取材に行ってお話しを伺ってきましたので、興味があればご覧ください。

ステータスの代名詞といえばAmerican Express

昔からステータスカードの代名詞として名を馳せてきたのがAmerican Express、通称アメックスです。カード券面に描かれたセンチュリオンが有名ですので、憧れのクレジットカードとも言われています。かの著名なウォーレン・バフェット氏が筆頭株主(ただしくは氏がCEOを務めるバークシャー・ハサウェイ)であることでも有名ですよね。

アメックスはステータスカードならではのサービスやサポートが充実しており、特に海外を飛び回る人にとって非常にありがたいオプションを多く用意しています。

しかし、前述のVISAやmastercardに比べて利用出来る加盟店数が少ないのがネックかもしれません。アメックスブランドが付帯されたクレジットカードは、基本的に年会費のかかるものばかりですので、セカンドカードにVISAやmastercardが付帯された年会費無料クレジットカードを持つ方も少なくないようです。

国内では、三菱UFJニコスであったり、セゾンカードが実質年会費無料のセゾンパールやセゾンブルーなど、敷居を下げたラインも用意しています。

プロパーカードの年会費は1万円以上しますから、まず利便性やアメックスのサービスを触りだけでも体感してみたい人は、これらのカードから利用してみるのも良いかもしれませんね。

日本発の国際ブランドJCB

国際ブランドのなかで唯一、日本の企業があることは嬉しいことですね。(諸説ありますが、日本で国際ブランドを作ったのはアメリカだという話もあります。)

JCBブランドはアジア圏で強いと言われておりますが、わたしの経験上、JCBブランドのクレジットカードを利用できるお店は限定されている印象です。

厳密には、日本と一部の国と地域にある日本人向けのお土産店や百貨店で利用できるという表現が一番近いかもしれません。

クレジットカードの生みの親Diners Club

最後に紹介するのは、アメックスと並ぶステータスブランドのDiners Clubです。このブランドのおかげで今のクレジットカードがあるといっても過言ではありません。

Diners Clubが生まれたきっかけは、下記の体験に基づくようです。

「創業者が食事に出かけた時、財布を忘れて支払いが出来なかった。支払い能力があるのに恥ずかしい体験をした。彼は、友人の弁護士とともに、現金を持たなくても支払いが出来る制度を考え出した」という体験が創業の動機(ルイス・マンデル著 アメリカクレジット産業の歴史の前書きより)

紆余曲折あって、日本では三井住友信託銀行傘下の三井住友トラストクラブ株式会社がダイナースクラブの事業を行っています。

国際ブランドの決済処理シェアからみるアメリカのすごさ

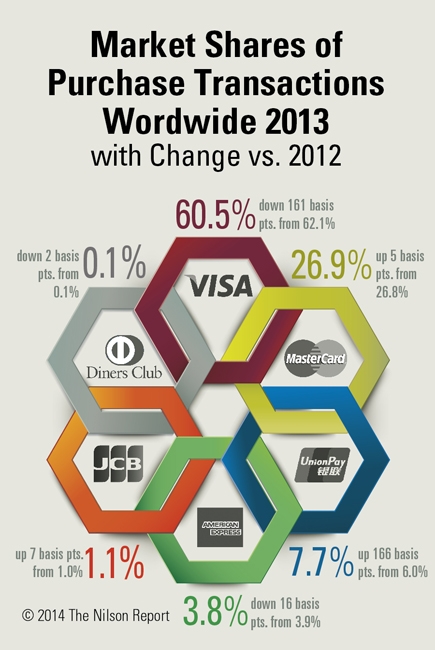

少し古いですが、NILSON REPORTが2013年に公表している国際ブランド別の決済処理シェアのデータをご覧ください。

引用:Market Shares of Purchase Transactions Worldwide 2013 by THE NILSON REPORT

世界中の決済処理数の60%がVISAのみで行われているということです。

(mastercard、American Express、Diners Clubも加えると、アメリカの企業だけで全世界の90%の決済処理を占めていることに!)

決済処理数が多いということは、会員数だけではなく加盟店数が多いということにもなります。イコール「利便性の高さ」です。

クレジットカード選びで国際ブランドについて悩んだときは、基本的に全ての国際ブランドを持つことに越したことはありませんが、次の優先順位で選べばよいでしょう。

- VISA

- mastercard

- JCB

- American Express or Diners Club

- 銀聯 ※中国内の決済処理数による影響が大きいため最下位に置きました

六大国際ブランドについて簡単に説明してきましたが、それぞれ異なる特色があることがなんとなくでも理解いただけましたでしょうか?

次は国際ブランドの選び方について、より具体的にまとめてみたいとと思います。

国際ブランドとクレジットカード会社が一緒くたにならないように説明します。

クレジットカードマイスター1本目の記事は、クレジットカードの基礎中の基礎である国際ブランドから説明してみたいと思います。

はじめは私の自己紹介を兼ねた内容にしようか悩んだのですが、何を書いたらいいのか分からなくなってしまい、まずは書きやすいテーマからという助言(?)をはてなブログの先輩方からいただきまして今に至ります。まだブログに慣れてもおらず、正直いつまで続くかも分かりませんが、もしよろしければ読者登録をしていただければありがたいです。

私については後日、改めて自己紹介の場を設けさせていただければと思いますのでよろしくお願いいたします。

それでは、早速国際ブランドについて学んでみましょう。

国際ブランドとは?クレジットカード選びで重要な基礎

「なんのクレジットカードを使っているの?」

「わたしは『VISA(ビザ)』!」「僕は『mastercard(マスターカード)』だよ!」「やっぱ『JCB(ジェーシービー)』でしょ!」

クレジットカード選びに迷っているときに、友人に聞いてみるとこのような回答をもらったことはないでしょうか?実はこの回答は正しいようで、正しくありません。

なぜならVISAやmastercard、JCBというのは国際ブランド名であり、クレジットカード名ではないからです。

- 国際ブランド名:VISA、mastercard、JCB 等

- クレジットカード名:楽天カード、セゾンカード、JCB一般カード 等

一口にVISAカードと言っても、三井住友VISAカード、ANA VISAカード、楽天カードのVISAブランド、リクルートカードのVISAブランドなど多岐にわたっており、それぞれの特徴も異なります。そのため、国際ブランド名とクレジットカード名の違いを理解せずに、クレジットカードを選んでしまうと全くメリットのない選択をしてしまう恐れもあるのです。

そこで、これから3回に分けてクレジットカードの国際ブランドについて解説してみたいと思います。ここでは国際ブランドとクレジットカード発行会社の関係について見ていきましょう。

クレジットカード券面の見方

クレジットカード発行会社名とクレジットカード名、それから国際ブランド名は、それぞれ券面画像を確認してみると分かると思います。例えば、上記の券面画像は三井住友カードが発行するデビュープラスというクレジットカードで国際ブランドはVISAであることが分かります。(正式名称は三井住友VISAデビュープラスカード)

もし友達に持っているクレジットカードについて尋ねられたら、まずは自身のクレジットカード券面を確認してみましょう。きっとクレジットカード名と国際ブランドを混合することなく正確な情報を伝えられるようになると思います。

国際ブランドとクレジットカード発行会社の関係

クレジットカードのメリットは、国内外問わずショッピングセンターやホテル、飲食店で決済を簡易にしてくれる利便性です。

しかし、その利便性はクレジットカード単体で実現できるものではありません。その利便性を提供している決済プラットフォーム(多国間の決済を実現)こそが国際ブランドなのです。

上の図は国民生活センターで公開されている「クレジットカード知っておきたい基礎知識」のなかで紹介されているものです。

クレジットカードの取引は、基本的に4者間で行われます。

- 国際ブランド

- クレジットカード会社(2本の場合、クレジットカード会社が発行業務であるイシュアーと加盟店業務のアクワイアラを兼ねています)

- 加盟店(クレジットカード決済ができるお店)

- クレジットカード契約者(あなたやわたし)

このように国際ブランドの決済ネットワークによって、国内で発行したクレジットカードを海外で利用したとしても安全に取引することができるのです。

(余談)なぜ年会費無料で使えるの?クレジットカードの収益源とは

なぜ入会費無料・年会費無料でクレジットカードのような便利なサービスを使うことができるのでしょうか?

それは、クレジットカード決済を導入している加盟店が支払う手数料によって成り立っているからに他なりません。わたしたちがお店でクレジットカードを利用すると、お店は加盟店手数料(決済手数料)として販売価格の1〜10%をアクワイアラであるクレジットカード会社に支払う契約をしています。

それによって入会費や年会費が無料でも、サービスが充実したクレジットカードを利用することができていることになりますし、わたしたちがクレジットカードを利用すれば利用するほどクレジットカード会社が得る加盟店手数料は増えますので、さらにサービス内容を充実するという好循環を生むことができます。

ちなみに、クレジットカード会社はこの加盟店手数料は国際ブランドと折半しています。

なんとなくでも国際ブランド名とクレジットカード名の違いについて理解できましたか?

次は国際ブランドの種類と選び方についてまとめたいと思います。